相続税について(概説) ~ペナルティを受けたり、不利益を被ったりすることも~

1 相続税の申告・納付について

ある人がお亡くなりになりますと、法的に、「相続」というものが発生します。

そして、この後ご説明しますとおり、相続財産が一定の基準以下であれば、相続税の申告・納付は不要なのですが、そうでない場合、相続に伴い、相続税の申告・納付をする必要があります。

相続税の申告・納付は、【相続の開始があったことを知った日の翌日から10か月目の日まで】にする必要があります。

本来、相続税の申告・納付をすべきであるにもかかわらず、それをしなかった場合、無申告加算税や延滞税が課されたり、本来であれば用いることが出来た有利な制度が使えなくなってしまったりといった不利益を被る可能性があります。

お気持ちも落ち着かず、お葬式等々もあり極めて大変な状況において、「相続税のことをすっかり忘れていた。」、「気が付いたら申告期限間際だった。」といったお話を度々耳にするところです。とはいえ、上記のとおり、ペナルティ・不利益を被る可能性があるところですので、相続税の申告・納付にも注意を払う必要があります。

2 相続税の仕組み

相続税の仕組みにつき、概要を見ていきたいと思います。

①相続税の申告が必要な人

相続税は、個人が被相続人(お亡くなりになった方のことです。)の財産を相続、遺贈(死因贈与含む)、相続時精算課税に係る贈与によって取得した場合に、その取得した財産の価額を基に課される税金です。

典型は相続による取得ですが、遺贈(死因贈与含む)や、相続税精算課税に係る贈与による取得も対象となります。

遺贈につきましては、相続人に限らず、第三者が受ける場合もあります(例えば、被相続人が、相続人ではないAさんに特定の財産を遺贈したいと考え、遺言書で、「●●という財産はAさんに遺贈する。」としていた場合がこれに当たります。

相続税精算課税に係る贈与は、被相続人の生前における贈与の話です。その際に、相続時精算課税を適用していた場合、その時の贈与が相続税の申告に関係してきます。

上記した、相続等によって財産を取得した人が、相続税の申告をする必要がある人となります。

②相続税申告の要否を決める基準(基礎控除額)

相続税に関しては、【基礎控除額】というものがあります。対象となる財産が基礎控除額以下であれば、相続税の申告・納付は不要です。他方、基礎控除額を超える場合、申告・納付の義務があります。

基礎控除額は、【3000万円+(600万円×法定相続人の数)】によって計算されます(以前は、5000万円+(1000万円×法定相続人の数)だったのですが、改正がなされ、これが引き下げられています。)。

ここでいう「法定相続人の数」についてですが、相続放棄をした人がいても、その放棄がなかったものとして相続人の数をカウントします。他方、被相続人に養子がいる場合、ここでいう「法定相続人の数」に含める養子は、実子がいるときは1人まで(実子がいないときは2人まで)となります。

例えば、実子が4人、養子が3人いて、実子の内三人が相続放棄をした場合の基礎控除額は、3000万円+600万円×5人→6000万円となります。

③相続税申告の要否を決める基準(対象となる財産、債務)

基礎控除額は上記の通りですが、控除額以下か、それを超えているのかを、どのように計算するのか見ていきましょう。

大枠としましては、【「相続税が課される財産の価額の合計額」から「相続財産の価額から控除できる債務と葬式費用の金額の合計額」を差し引いた金額】(この計算により算出された金額のことを、「財産を取得した人それぞれの課税価格の合計額」といいます。)が、基礎控除額を超えているかどうかを見ていきます。

ここで注意する必要があるのは、基礎控除額を超えているかどうかは、全体で見るということです。例えば、自分の取り分はほんの少しだけ、という場合であっても、遺産全体が多額であり、基礎控除額を超えていれば、やはり相続税の申告が必要となります。

対象となる財産、債務の詳細については後述致します。

④相続税の計算方法

次に、相続税の金額が、具体的にどのように計算されているのか見ていきましょう。

被相続人の相続人が、配偶者と子二人の合計3名で、特に遺贈や相続時精算課税に係る贈与はなく、プラスの遺産は預貯金1億2000万円のみ、控除できる債務と葬式費用の合計額が2000万円という例で見ていきましょう。

この場合、財産を取得した人それぞれの課税価格の合計額は1億円となります。

基礎控除額は、4800万円となります(3000万円+600万円×3人)。

相続人間の話合い(遺産分割協議)の結果、配偶者が8000万円、子二人が1000万円ずつ相続した場合、まずは、【課税遺産総額】を計算します。

課税遺産総額は、(課税価格の合計額-基礎控除額)で計算されますので、この場合の課税遺産総額は、5200万円となります。

(※このように、まずは総額を見ます。)

次に、課税遺産総額を、法定相続分で按分します。

上記の場合の法定相続分は、配偶者が2分の1、子二人が4分の1ずつです。

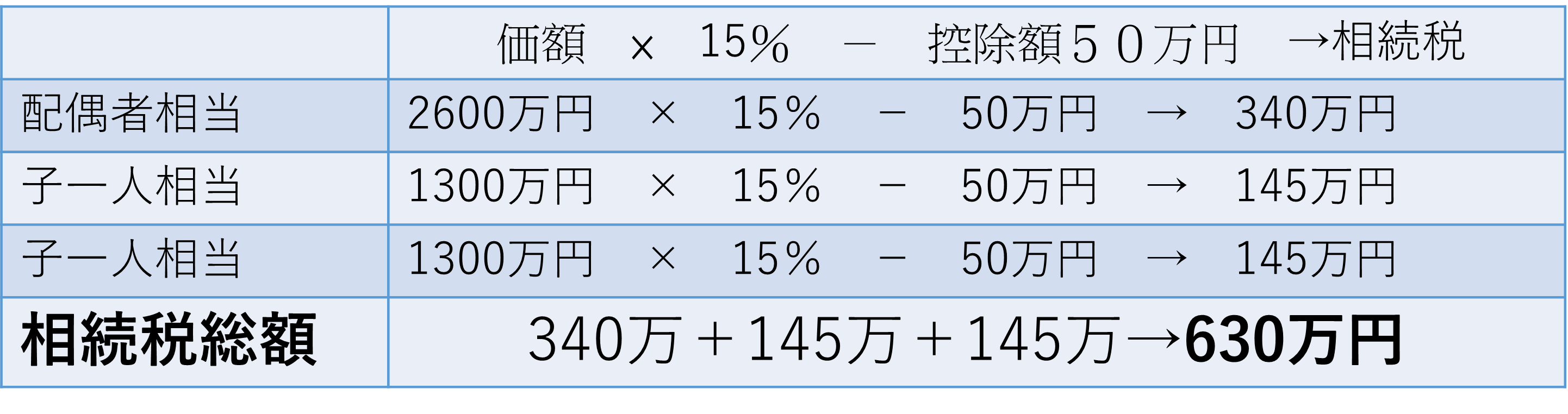

したがって、配偶者につき2600万円、子二人につき1300万円ずつとなります。(※このように、遺産分割の結果決まった具体的な取り分ではなく、いったん、法定相続分で計算します。)相続税は、3000万円以下の部分については、【価額×15%-控除額50万円】で計算されます。いったん、法定相続分で按分した額それぞれにつき、計算をしていきます。

そうしますと、

(配偶者相当)2600万円×15%-50万円→340万円

(子一人相当)1300万円×15%-50万円→145万円

(子一人相当)1300万円×15%-50万円→145万円

となり、これら(340万円、145万円、145万円)の合計額である630万円が、「相続税の総額」となります。(※ここで、いったん、相続税の総額が計算されることになります。)

ここで、ようやく、具体的な取り分の割合が出てきます。遺産分割の結果、配偶者が8000万円、子二人が1000万円ずつ取得することにした場合、割合は、配偶者が10分の8,子ら二人が10分の1ずつとなります。

「相続税の総額」630万円を、この割合で按分していきますと、

(配偶者)630万円×10分の8→504万円

(子一人)630万円×10分の1→ 63万円

(子一人)630万円×10分の1→ 63万円

となります。

基本的にはこの計算に基づき算出された税金を各自が納付する訳ですが、配偶者については、【配偶者の税額の軽減】という制度があり、配偶者が取得した正味遺産額が1億6000万円まで(又は配偶者の法定相続分相当額まで)は、配偶者に相続税はかかりません。

上記の例で、配偶者の正味遺産額は8000万円であり、1億6000万円におさまっておりますので、【配偶者の税額の軽減】制度が適用出来れば、配偶者は504万円を払う必要がなく、相続税は0円で済みます。(※子二人が63万円ずつ払うだけで良いということになります。)上記は割とシンプルな例ですし、不動産の評価等が関係ない事例ですが、それでも、複雑な計算経過を辿るものだと思います。

⑤申告、納付

最終的には、相続税申告書を作成し、計算に基づき算出された金額を納付することになります。

相続税の申告については、次の記事でご紹介します。