相続人のうちの誰が財産の何割を相続するといった相続割合は、遺言で指定することが可能ですが、遺言で指定されていない場合には、原則として法定相続割合に従うことになります。法定相続割合は、誰が相続人になるかによって異なってきますので、以下で具体的に説明します。

1 相続の基本的なルール

誰が相続人となるかについては、優先順位が定められていて、第一順位の人がいればその人が相続人、第一順位の人が存在しなければ第二順位の人が相続人になる、という形で決まります。この優先順位を相続順位といいますが、相続順位は以下のとおり定められています。

第一順位:子

第二順位:直系尊属(最も親等の近い者)(※父母、祖父母…等です。)

第三順位:兄弟姉妹

子がいれば子が相続人になり、子がいない場合には親が相続人になり、子も親もいない場合には兄弟姉妹が相続人になる、といった形です。

配偶者については、この相続順位の枠外の存在と位置付けられていて、常に相続人となります。

したがって、配偶者がいる場合には、相続財産は、配偶者といずれかの相続順位の相続人との間で分け合う形になります。

2 相続割合の計算方法

上記ルールを踏まえて、具体的な相続割合の計算方法を見てみましょう。

⑴ 1種類の相続人しかいない場合

配偶者のみ、子のみ、親のみ、兄弟姉妹のみなど「1種類の相続人しかいない場合」には、その相続人が全部相続します。同順位の相続人が複数人いる場合には、その人数で公平に等分します(例えば、子が2人いる場合は、2分の1ずつ分けることになります。)。

⑵ 配偶者と子がいる場合

配偶者と子が相続人になる場合、配偶者が2分の1、子が2分の1となります。

子が複数いる場合には、2分の1を等分します(例えば、子が2人いる場合には、子の相続割合はそれぞれ2分の1×2分の1=4分の1になります。)。

なお、養子には実子と同じだけの相続割合が、認知された子には夫婦間に生まれた子と同じだけの相続割合が認められます。

⑶ 配偶者と親がいる場合

配偶者と親が相続人になる場合、配偶者が3分の2、親が3分の1となります。

両親が存命の場合、その相続割合はそれぞれ3分の1×2分の1=6分の1となります。

⑷ 配偶者と兄弟姉妹がいる場合

配偶者と兄弟姉妹が相続人になる場合、配偶者が4分の3、兄弟姉妹が4分の1となります。

兄弟姉妹が複数いる場合には、4分の1を等分します(例えば、兄と弟がいる場合には、兄と弟の相続割合はそれぞれ4分の1×2分の1=8分の1となります。)。

なお、半血兄弟(父母の一方のみを同じくする兄弟姉妹)の相続分は、父母双方を同じくする兄弟姉妹の相続分の2分の1と定められていますので(民法900条4項但書)、半血兄弟がいる場合は、兄弟姉妹間の割合が等分ではなく異なることになります。

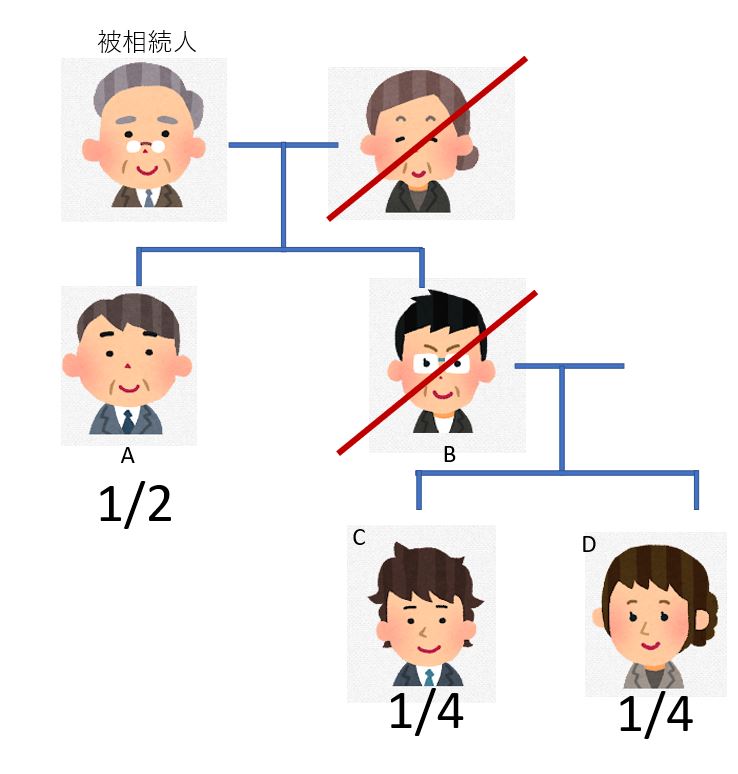

3 代襲相続が起こった場合の相続割合の計算方法

相続人が被相続人よりも先に死亡している場合に、相続人の子が相続人に代わって相続することを代襲相続といいます(例えば、子が親よりも先に死亡している場合に親が亡くなると、子の子である孫が代襲相続人となります。)。

代襲相続が起こった場合、代襲相続人は被代襲者(もともとの相続人)の地位を引き継ぐため、被代襲者と同じだけの相続分が認められます。

例えば、被相続人に子Aと子Bがいて、Bには子(被相続人の孫)CとDがいるとします。この場合に、Bが被相続人よりも先に死亡すると、相続人はA、C、Dとなり、相続割合は、Aが2分の1、CとDは2分の1×2分の1=4分の1となります。

実際の案件では、相続人が沢山いるなどし、相続割合が複雑で、自分ではよく分からないというケースもあります。そういった場合は専門家に相談してみてもいいでしょう。

なお、上記につきましては、現行法を前提としております。

民法は何度か改正しており、例えば、昭和55年改正において、配偶者の相続割合が引き上げられるなどしています(現在は、配偶者と子が相続する場合の配偶者の相続分は2分の1ですが、昭和55年改正前は3分の1でした。)。

基本的には現行法で問題ないと思いますが、凄く古い相続が問題となっているケースでは、改正前民法が適用される可能性もありますので、そういったケースにつきましても、専門家に確認するのが無難でしょう。